jassemajaka@gmail.com

المصارف اللبنانية نحو آفاق جديدة

جريدة البلد | بروفسور جاسم عجاقة

من البديهي القول أن المصارف اللبنانية تتعرض في هذه الفترة لعدد من الضغوطات على رأسها التراجع الإقتصادي الكبير، العجز في الموازنة العامة، القانون الأميركي الذي صوّت عليه الكونغرس الأميركي حديثاً، وقرار مجلس جامعة الدول العربية في القمة الأخيرة. هذا الواقع يفرض إعادة نظر جديدة في إستراتيجيات المصارف تتجه أكثر نحو القطاع الخاص.

بدأت مفاصل الإقتصاد اللبناني بالتفكك مع هبوط مُعظم المؤشرات الإقتصادية بشكل ملحوظ. فقد تراجعت الصادرات بنسبة 11% في العام 2015 لتصل إلى 2.95 مليار دولار أميركي. وفي الإطار نفسه، تراجعت تدفقات الرساميل بنسبة 25% إلى 11.76 مليار دولار أي بتراجع 4 مليار دولار أميركي قسم منها يعود بدون أدنى شك إلى تراجع الإستثمارات الأجنبية المباشرة. كما أن قيمة الشيكات المقاصة تراجعت بنسبة 6.3% وكذلك الأمر بالنسبة لقروض كفالات التي تراجعت من 110 مليون دولار في العام 2015 إلى 93 مليون دولار في العام 2015. وكل هذا يؤدّي إلى نفس النتيجة ألا وهي أن الإستثمارات تتراجع وتراجع معها الإستهلاك.

ولا نقول بجديد أن سوق العمل شهد إزدياد في عدد العاطلين عن العمل نتيجة تراجع قطاع الخدمات الذي يتأثر بالدرجة الأولى مع تردّي الأوضاع الأمنية والسياسية. أضف إلى ذلك أزمة النازحين السوريين التي إستفحلت في سوق العمل حيث لا يوجد مكان في بيروت وجبل لبنان لا يستخدم سوريين. كما أن بعض القطاعات مثل البناء، محطات البنزين، الزراعة، محال الدولايب، محال الخضرة… تستخدم بشكل حصري سوريين وأجانب.

وغاب اللبناني الذي يتميز بإدخال أجره في الماكينة الإقتصادية على عكس الأجانب الذين يُرسلون أموالهم إلى الخارج. وعلى هذا الصعيد، تفوق قيمة تحاويل الأجانب العاملين في لبنان إلى ذويهم الـ 5.5 مليار دولار أميركي أي أن العمالة الأجنبية تحرم الإقتصاد من هذه الأموال نتيجة خروجها بكل بساطة من لبنان. 28.6% هي نسبة الزيادة في عجز الموازنة بين العامين 2014 و2015 حيث بلغ هذا العجز 3.95 مليار دولار أميركي.

وهذا الأمر تزامن مع إنخفاض في الميزان الأوّلي التي تراجع بنسبة 44.6% ليبلغ 724 مليون دولار غير كافية لتغطية 4.7 مليار دولار من ديون وأقساط ديون خارجية. لكن الصادم في الأمر هو تفاصيل هذا التراجع والذي يعود بالدرجة الأولى إلى إنخفاض إيرادات الموازنة بنسبة 7.51% إلى 9.05 مليار دولار أميركي والقبض في الموازنة الذي سجّل إنخفاضاً بنسبة 51.8% إلى 531 مليون دولار أميركي. ويعود سبب هذا التراجع إلى إنخفاض النشاط الإقتصادي. وإذا كانت التحاويل إلى مؤسسة كهرباء لبنان قد تراجعت بشكل ملحوظ من 2.11 مليار دولار أميركي في العام 2014 إلى 1.14 مليار دولار أميركي في العام 2015 (أي بنسبة -45.81%) إلا أن هذا التراجع تمّ إمتصاصه بزيادة الفوائد على الدين العام، وإزدياد النفقات على حساب موازنات سابقة (؟) وغيرها. وهذا الأمر يكشف مدى هشاشة القاعدة إثني عشرية المُعتمدة في الصرف والتي تسمح بالهدر وبالتالي لا يُمكن إحترام الموازنة من ناحية وجود بدعة “فتح الإعتمادات”. بالطبع تحوّل العجز إلى دين عام إرتفع بقيمة 3.74 مليار دولار أميركي (أي بنفس قيمة العجز) ليتخطى بذلك عتبة الـ 70 مليار دولار أميركي. وهذا يعني أن العلاقة بين العجز في الموازنة وبين الدين العام هي علاقة ميكانيكية وكل قرش عجز سيتحول إلى دين عام بحكم عدم وجود نمو إقتصادي يمتصّ النمو. في المقابل يستشري الفساد في مختلف القطاعات والمرافق العامة والوزارات. وهذا يخلق تراجعاً كبيراً في مداخيل الدولة يفوق الخمسة مليارات دولار سنوياً.

بالطبع تتجه الدولة اللبنانية التي تواجه أزمة تخمة في القطاع العام إلى الإستدانة لتغطية الأجور وخدمة الدين العام. ويكفي معرفة أن قيمة الأجور وخدمة الدين العام توازي مداخيل الخزينة لإستنتاج أن كل إنفاق إضافي سيتم إستدانته من قبل المصارف اللبنانية والتي أصبحت المُمول شبه الوحيد للدولة اللبنانية.وبالنظر إلى هيكلية الدين الإجمالي للبنان أي دين القطاع العام إضافة إلى دين القطاع الخاص، نرى أن حجم هذا الدين يبلغ 124 مليار دولار أميركي منها 70مليار للدولة اللبنانية أي 150% من الناتج المحلّي الإجمالي مقارنة بـ 116% للقطاع الخاص.والمعروف أن الأساس من دين القطاع الخاص هو على شكل قروض إستهلاكية وقسم صغير منها فقط للإستثمار.

وإذا ما وضعنا جانباً القروض الإستثمارية التي يدعمها مصرف لبنان والتي لا تتخطى الثلاثة مليارات دولار أميركي إضافة إلى قروض كفالات التي تبلغ 93 مليون دولار أميركي، نستنتج أن المصارف اللبنانية وضعت نفسها في موقف صعب مع تعرضها للنشاط الإقتصادي المُتردّي أصلاً وذلك على صعيدين: القطاع الخاص الذي يقترض بهدف الإستهلاك ويُسدّد من نشاطه الإقتصادي، والقطاع العام الذي يستدين لسد عجزه ويُسدّد من ضرائب على النشاط الإقتصادي. هذا الخطأ الإستراتيجي قام بتصحيحه حاكم مصرف لبنان عبر تعميمه الشهير رقم 369 والذي فرض إمتلاك صاحب القرض 25% من قيمة القرض. وإذا كان هذا الإجراء قد لجم القروض الإستهلاكية إلا أنه لم يكن كافياً ما دفع جمعية المصارف إلى التوصية برفع الفوائد على القروض الإستهلاكية بالليرة والدولار الأميركي.

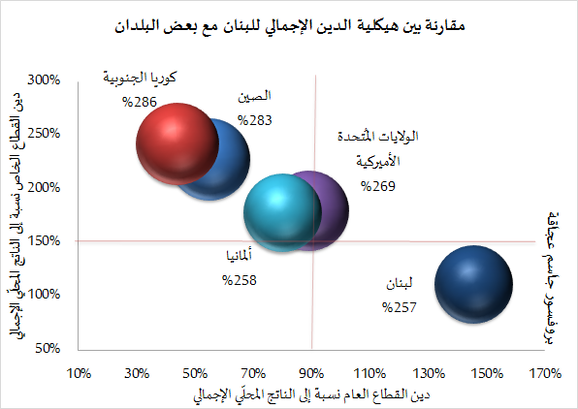

وإذا ما قارنا هيكلية الدين الإجمالي في لبنان مع بعض الدولة الأجنبية نرى أن حجم الدين الإجمالي موازي تقريباً لمعظم الدول (لبنان: 257% من الناتج المحلّي الإجمالي، أميركا: 269%، المانيا: 258%، الصين: 283%، كوريا الجنوبية: 286%) إلا أن العيب يظهر في هيكلية هذا الدين الإجمالي اللبناني. ففي حين أن الدين العام في هذه الدول السابقة الذكر هو تحت عتبة الـ 90% من الناتج المحلّي الإجمالي، نرى أن الدين العام في لبنان يتخطى الـ 150%. كما أن قروض القطاع الخاص في هذه الدول يتخطى الـ 150% من الناتج الحلّي الإجمالي في حين أن هذه النسبة في لبنان هي 116% ومعظمها قروض إستهلاكية وليست إستثمارية للشركات.

وعلى هذا الصعيد، يجدر الذكر أن مشكلة الصين الحالية هي مُشكلة معاكسة للبنان من ناحية أن دين الشركات الخاصة عالٍ جداً نسبة إلى الناتج المحلّي الإجمالي ويبلغ ضعف دين الشركات الخاصة في الولايات المُتحدة الأميركية. في هذه الأثناء، كانت المصارف اللبنانية تستفيد من ثقة المودعين الذين زادوا من ودائعهم في هذه المصارف بمعدّل 8% في الأعوام الماضية. وإستمرت هذه الودائع بالإزدياد حيث سجّلت 5% في العام 2015 على الرغم من القيود القاسية التي فرضها المُجتمع الدولي على المصارف اللبنانية على إثر الأزمة السورية وبالتالي تمّ منع هذه المصارف من تلقي تحاويل من السوريين.

وإزداد الضغط مع مع القانون الأميركي الأخير والذي قام بفرض عقوبات إضافية على شريحة من اللبنانيين وبالتالي حرم المصارف من قسم من الأموال التي كانت موجودة في المصارف. وهذا الأمر بالطبع يزيد من صعوبة عمل المصارف كنتيجة لطبيعة النسيج اللبناني. ومع إعلان القمة العربية الأخيرة قرارها بإعتبار حزب الله إرهابي، من المُتوقع أن تزداد الضغوطات على المصارف اللبنانية وأن نرى تراجعاً طفيفاً في نمو الودائع.

ويبقى السؤال الأساسي في ظل هذا الواقع عن نموذج العمل المُمكن للمصارف اللبنانية في ظل كل هذه القيود أي تراجع إقتصادي، مالية عامة مذرية، قانون أميركي صارم، وعقوبات خليجية على لبنان؟ في الواقع لم تنجح تجربة المصارف اللبنانية في سوريا ولا في قبرص حيث، وفي كلا الحالتين، كانت هناك خسائر تكبدتها المصارف اللبنانية. وبالتالي فإن النظر إلى دول مجاورة أخرى مثل تركيا يبقى محفوفاً بالمخاطر نتيجة الوضع القائم، والحال ليس بأفضل في العراق والأردن ومصر.

من هذا المُنطلق ونظراً إلى المظلة الدولية على لبنان والتي أثبتت الأيام أنها صامدة وتُرجمت بتسليح الجيش اللبناني من قبل الولايات المُتحدة الأميركية، نرى أن على المصارف اللبنانية التركيز على السوق اللبناني وبالتحديد القروض الإستثمارية لقطاعات واعدة يُمكن أن تُعيد النمو الإقتصادي. هذه القروض يجب أن تشمل البنى التحتية، الزراعة، الصناعات التحويلية، الصناعة الرقمية والتكنولوحيا، القطاع النفطي.

وبما أن سياسة المصارف مبنية على التنويع، لذا نرى أن على المصارف اللبنانية أن تبدأ بتقديم خدمات لمساعدة الدول الأخرى في تأهيل قطاعاتها المصرفية نظراً لصلابة القطاع المصرفي اللبناني والذي إستطاع أن يبرهن أن العلاقة الميكانيكية بين الثبات الأمني والإقتصادي وبين صلابة القطاع المصرفي يُمكن كسرها. هذه الخبرة العريقة يُمكن للمصارف الإستفادة منها ووضع خدماتها في تصرف الدول الأخرى علّها تجعل من لبنان محور للخدمات المصرفية في منطقة الشرق الأوسط.